1月20日訊

40億大品種,市場(chǎng)沖擊來了

作為糖尿病用藥的“新貴”,門冬胰島素具備用藥?kù)`活、起效快、患者依從性更好等優(yōu)勢(shì)。近年來,伴隨甘李藥業(yè)門冬胰島素30注射液獲得藥監(jiān)局批準(zhǔn)注冊(cè),國(guó)產(chǎn)品牌的話語(yǔ)權(quán)日漸提升,三代胰島素中國(guó)市場(chǎng)外資獨(dú)大的格局被打破,門冬胰島素市場(chǎng)即將迎來洗牌。前有巨頭領(lǐng)跑,后有仿制藥企加碼臨床研發(fā),未來國(guó)內(nèi)胰島素市場(chǎng)的競(jìng)爭(zhēng)漸趨激烈。

門冬系具備用藥?kù)`活性、起效快等優(yōu)勢(shì)

此前,甘李藥業(yè)發(fā)布公告,門冬胰島素30注射液獲批,系國(guó)產(chǎn)首個(gè)獲批的門冬胰島素30注射液。該藥是第三代預(yù)混胰島素類似物,適用于糖尿病的治療。據(jù)悉,2014年12月,甘李藥業(yè)向國(guó)家藥監(jiān)局遞交的門冬胰島素30注射液的藥品注冊(cè)申請(qǐng)獲得受理,時(shí)隔六年終于獲批。

門冬胰島素是諾和諾德研發(fā)的短效胰島素類似物,屬于比重組人胰島素起效更快的第三代胰島素。其中,門冬胰島素30注射液是第三代預(yù)混胰島素類似物,適用于糖尿病的治療,可臨餐注射,其HbA1c達(dá)標(biāo)率更高,可更好地控制餐后血糖。該藥在改善血糖控制、減少低血糖風(fēng)險(xiǎn)、提高依從性以及節(jié)約醫(yī)療成本方面優(yōu)勢(shì)明顯,更適合低血糖感知受損(IAH)高?;颊?。

HbA1c是指糖化血紅蛋白,HbA1c可以評(píng)估出糖尿病患者近90天的血糖平均水平。糖化血紅蛋白正常值小于6.0,如果糖化血紅蛋白大于等于6.5時(shí),即高度懷疑其存在糖尿病的可能。

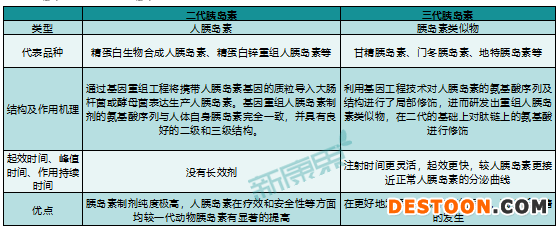

圖表1. 二代胰島素與三代胰島素比較

數(shù)據(jù)來源:《中華醫(yī)史雜志》,中康產(chǎn)業(yè)資本研究中心

從起效時(shí)間來看,門冬胰島素起效時(shí)間更快。從分子結(jié)構(gòu)上看,門冬胰島素B鏈第28位氨基酸是帶負(fù)電荷的天冬氨酸,氨基酸的改變使得電荷發(fā)生排斥,阻礙了胰島素單體的聚合,又因胰島素是以單體的發(fā)揮作用的結(jié)構(gòu),因而門冬胰島素能起到迅速降低血糖的作用。

與二代相比,以門冬胰島素為代表的第三代胰島素用藥可進(jìn)一步模擬人體生理性胰島素分泌曲線,精準(zhǔn)調(diào)節(jié)人體血糖濃度,降低低血糖風(fēng)險(xiǎn),安全性及有效性進(jìn)一步提高。另一方面,門冬胰島素主要在餐時(shí)使用,患者依從性較好。

三代胰島素國(guó)產(chǎn)替代效應(yīng)顯現(xiàn)

諾和諾德一家獨(dú)大格局將被打破

胰島素用藥市場(chǎng)潛力巨大,我國(guó)胰島素市場(chǎng)已實(shí)現(xiàn)了高速增長(zhǎng),但參照發(fā)達(dá)國(guó)家的市場(chǎng)發(fā)展歷程,國(guó)內(nèi)市場(chǎng)仍有很大的發(fā)展?jié)摿?,主要體現(xiàn)在龐大的患者群體。

根據(jù)IDFDiabetes Atlas最新披露的數(shù)據(jù),2019年糖尿病患者人數(shù),中國(guó)排名第一,總?cè)藬?shù)約為1.164億人,第二為印度,約有7700萬(wàn)糖尿病患者,第三為美國(guó),有3100萬(wàn)糖尿病患者。另外,中國(guó)同時(shí)也是老年糖尿病人數(shù)最多的國(guó)家,目前中國(guó)65歲以上的糖尿病患者已經(jīng)達(dá)到3550萬(wàn),預(yù)計(jì)到2030年將會(huì)增加到5430萬(wàn),到2045年更是可能會(huì)增長(zhǎng)到7810萬(wàn)。

圖表2. 成年(20-79歲)糖尿病患病人數(shù)前十名的國(guó)家或地區(qū)(2019、2030、2045年)

數(shù)據(jù)來源:IDF Diabetes Atlas (第9版),中康產(chǎn)業(yè)資本研究中心

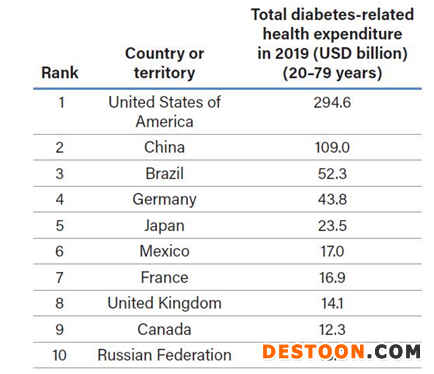

其次是糖尿病治療費(fèi)用提升帶來的市場(chǎng)機(jī)會(huì)。以IDF最新披露的數(shù)據(jù)為例,在糖尿病相關(guān)醫(yī)療支出中,美國(guó)最高,大約為2946億美元,中國(guó)位居第二,大約為1090億美元。相比美國(guó)來說,中國(guó)的糖尿病患者最多,但是花費(fèi)在糖尿病中的醫(yī)療支出卻偏低,人均糖尿病花費(fèi)就更低,未來用于糖尿病治療的支出費(fèi)用有望提高。

圖表3. 成年(20-79歲)糖尿病患者醫(yī)療相關(guān)支出前10名國(guó)家或地區(qū)(2019年)

數(shù)據(jù)來源:IDF Diabetes Atlas (第9版),中康產(chǎn)業(yè)資本研究中心

多年來,我國(guó)重組人胰島素類似物市場(chǎng)一直被外資產(chǎn)品牢牢占據(jù),賽諾菲、諾和諾德等幾家跨國(guó)藥企占據(jù)主導(dǎo)地位。

此前,全球范圍內(nèi)門冬胰島素30注射液的生產(chǎn)廠家僅有諾和諾德一家。諾和諾德2019年年報(bào)顯示,預(yù)混門冬胰島素注射液2019年在全球的銷售額為95.85億丹麥克朗,在中國(guó)的銷售額約為43.02億丹麥克朗。

而此次甘李藥業(yè)取得門冬胰島素及門冬胰島素30注射液上市批件,有望打破諾和諾德近15年在國(guó)內(nèi)該領(lǐng)域的壟斷局面,并加速門冬胰島素30的國(guó)產(chǎn)替代進(jìn)程。首先是門冬胰島素的銷售額逐年增加。

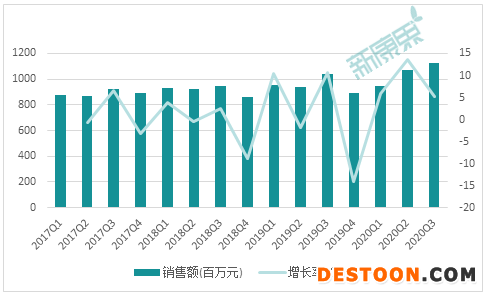

圖表4. 門冬胰島素零售市場(chǎng)銷售額

數(shù)據(jù)來源:中康CMH,中康產(chǎn)業(yè)資本研究中心

圖表5. 門冬胰島素等級(jí)醫(yī)院銷售額

數(shù)據(jù)來源:中康CMH,中康產(chǎn)業(yè)資本研究中心(注:等級(jí)醫(yī)院為公立二三級(jí)醫(yī)院市場(chǎng))

中康CMH系統(tǒng)顯示,2019年門冬胰島素在零售終端的銷售額為3.37億元,同比增長(zhǎng)28.1%;2019年門冬胰島素在等級(jí)醫(yī)院終端(等級(jí)醫(yī)院為公立二三級(jí)醫(yī)院市場(chǎng))銷售額為38.2億元,同比增長(zhǎng)4.1%。

門冬胰島素的國(guó)產(chǎn)替代進(jìn)程,或許可以參照甘精胰島素的競(jìng)爭(zhēng)格局變化,這一點(diǎn)從甘精胰島素近年來市場(chǎng)份額演變可以略知一二。

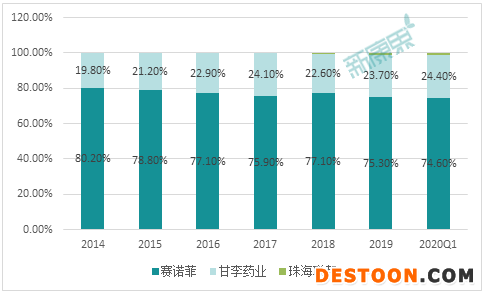

圖表6. 樣本醫(yī)院甘精胰島素競(jìng)爭(zhēng)格局

數(shù)據(jù)來源:東方證券研究所,中康產(chǎn)業(yè)資本研究中心

從近年市占率來看,原研份額下降明顯,國(guó)產(chǎn)替代正當(dāng)其時(shí)。公司作為國(guó)內(nèi)最先實(shí)現(xiàn)規(guī)?;a(chǎn)甘精的藥企,市占率有望持續(xù)提升。截至2020年一季度,原研藥生產(chǎn)商賽諾菲在樣本醫(yī)院的市占率為74.6%,甘李占比24.4%。

國(guó)產(chǎn)領(lǐng)跑企業(yè)進(jìn)展梳理

在國(guó)內(nèi),門冬胰島素30注射液等門冬胰島素用藥也是研發(fā)熱點(diǎn),聯(lián)邦制藥已遞交上市申請(qǐng),宜昌東陽(yáng)光、通化東寶等均處于臨床試驗(yàn)階段。

圖表7. 國(guó)內(nèi)重點(diǎn)藥企門冬胰島素研發(fā)進(jìn)展

數(shù)據(jù)來源:CDE,中康產(chǎn)業(yè)資本研究中心

從門冬胰島素研發(fā)進(jìn)展來看,甘李藥業(yè)、通化東寶、宜昌東陽(yáng)光等藥企跑在前面。其中,甘李藥業(yè)已經(jīng)獲得門冬胰島素30注射液注冊(cè)批件,東陽(yáng)光已經(jīng)完成三期試驗(yàn);通化東寶則在進(jìn)行門冬胰島素50注射液三期試驗(yàn)。

隨著遼寧博鰲生物、萬(wàn)邦生化、海正藥業(yè)、合肥天麥生物、山東新時(shí)代、東陽(yáng)光等企業(yè)的三代胰島素產(chǎn)品進(jìn)入III期以后階段,未來國(guó)內(nèi)胰島素市場(chǎng)的競(jìng)爭(zhēng)漸趨激烈。

還有一個(gè)變量因素是集中采購(gòu)。雖然目前門冬胰島素的競(jìng)爭(zhēng)格局尚不足以推進(jìn)集采,但2020年5月甘李藥業(yè)的門冬胰島素獲批,加上通化東寶與聯(lián)邦制藥的門冬胰島素均已報(bào)產(chǎn),目前正在發(fā)補(bǔ)進(jìn)程中,有望在1年內(nèi)獲批。屆時(shí)門冬胰島素也將形成原研與3家國(guó)產(chǎn)廠商的競(jìng)爭(zhēng)格局,屆時(shí)極大可能集采門冬胰島素。