抗抑郁藥是治療抑郁癥的主要方法之一。米內(nèi)網(wǎng)最新數(shù)據(jù)顯示,2022年中國(guó)公立醫(yī)療機(jī)構(gòu)終端抗抑郁藥銷(xiāo)售額超過(guò)82億元,京衛(wèi)制藥拿下“一哥”寶座;產(chǎn)品TOP10草酸艾司西酞普蘭片蟬聯(lián)榜首,阿戈美拉汀片大漲30%;品牌TOP10上榜進(jìn)口品牌降至2個(gè),6個(gè)國(guó)產(chǎn)品牌漲逾10%。21個(gè)品種已過(guò)評(píng),超10億大品種滑鐵盧,3大品種備戰(zhàn)第九批集采。

抗抑郁藥“一哥”易主!TOP10洗牌,6大品牌漲逾10%

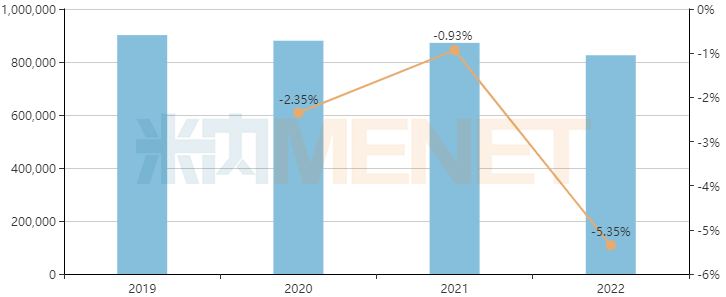

米內(nèi)網(wǎng)數(shù)據(jù)顯示,抗抑郁藥在中國(guó)城市公立醫(yī)院、縣級(jí)公立醫(yī)院、城市社區(qū)中心及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡(jiǎn)稱(chēng)中國(guó)公立醫(yī)療機(jī)構(gòu))終端銷(xiāo)售峰值為2019年的90億元,隨后受帶量采購(gòu)沖擊,市場(chǎng)呈現(xiàn)下滑趨勢(shì)。2022年中國(guó)公立醫(yī)療機(jī)構(gòu)終端抗抑郁藥銷(xiāo)售規(guī)模超過(guò)82億元,同比下滑5.35%。

中國(guó)公立醫(yī)療機(jī)構(gòu)終端抗抑郁藥銷(xiāo)售情況(單位:萬(wàn)元)

來(lái)源:米內(nèi)網(wǎng)中國(guó)公立醫(yī)療機(jī)構(gòu)藥品終端競(jìng)爭(zhēng)格局

從廠家格局上看,京衛(wèi)制藥、靈北、輝瑞依次位列前三,豪森藥業(yè)位列第四,華海藥業(yè)位列第五。值得一提的是,此前國(guó)內(nèi)抗抑郁藥市場(chǎng)一直由輝瑞、靈北、禮來(lái)3家跨國(guó)藥企主導(dǎo),借助集采的“國(guó)產(chǎn)替代”機(jī)會(huì),京衛(wèi)制藥于2021年排名上升至第三,2022年首次登頂榜首。

2022年中國(guó)公立醫(yī)療機(jī)構(gòu)終端抗抑郁藥TOP5廠家

來(lái)源:米內(nèi)網(wǎng)中國(guó)公立醫(yī)療機(jī)構(gòu)藥品終端競(jìng)爭(zhēng)格局

抗抑郁藥產(chǎn)品TOP10中,草酸艾司西酞普蘭片仍然穩(wěn)坐頭把交椅,以超過(guò)18億元的銷(xiāo)售額與競(jìng)品拉開(kāi)明顯差距;米氮平片、鹽酸舍曲林片分別位列第二、第三,銷(xiāo)售額均超過(guò)8億元。10個(gè)產(chǎn)品中,3個(gè)集采品種為負(fù)增長(zhǎng),鹽酸文拉法辛緩釋膠囊大跌32%、鹽酸度洛西汀腸溶膠囊大跌25%;7個(gè)為正增長(zhǎng),阿戈美拉汀片大漲30%、鹽酸米安色林片大漲21%。

2022年中國(guó)公立醫(yī)療機(jī)構(gòu)終端抗抑郁藥產(chǎn)品TOP10

來(lái)源:米內(nèi)網(wǎng)中國(guó)公立醫(yī)療機(jī)構(gòu)藥品終端競(jìng)爭(zhēng)格局

抗抑郁藥品牌TOP10中,京衛(wèi)制藥的草酸艾司西酞普蘭片蟬聯(lián)榜首,銷(xiāo)售額超過(guò)7億元;豪森藥業(yè)的阿戈美拉汀片再次位列第二,靈北的草酸艾司西酞普蘭片排名回升至第三位。國(guó)產(chǎn)替代進(jìn)口效果顯現(xiàn),上榜進(jìn)口品牌由巔峰期的7個(gè)降至現(xiàn)在的2個(gè),僅剩下靈北的草酸艾司西酞普蘭片、輝瑞的鹽酸舍曲林片。6個(gè)國(guó)產(chǎn)品牌漲逾10%,其中哈三聯(lián)的米氮平片大漲42.8%、麗珠集團(tuán)的馬來(lái)酸氟伏沙明片大漲26.45%。

2022年中國(guó)公立醫(yī)療機(jī)構(gòu)終端抗抑郁藥品牌TOP10

來(lái)源:米內(nèi)網(wǎng)中國(guó)公立醫(yī)療機(jī)構(gòu)藥品終端競(jìng)爭(zhēng)格局

8款抗抑郁藥已集采,20億明星藥抗跌,華海、復(fù)星市場(chǎng)飆漲

在國(guó)家開(kāi)展的七批化藥集采中,抗抑郁藥合計(jì)有8個(gè)品種被納入。其中,艾司西酞普蘭口服常釋劑型、帕羅西汀口服常釋劑型為第一批集采品種;氟西汀口服常釋劑型、舍曲林口服常釋劑型、西酞普蘭口服常釋劑型為第三批集采品種;第四批、第五批、第八批集采均只有一個(gè)抗抑郁藥被納入。

抗抑郁藥國(guó)家集采情況

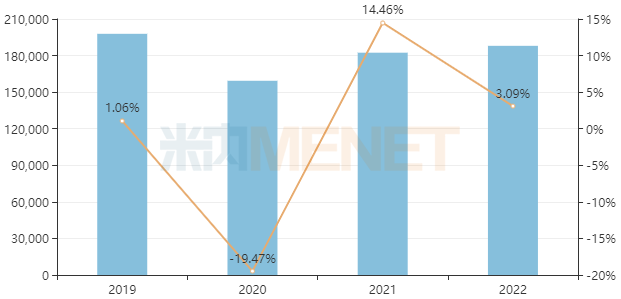

作為首批集采品種,艾司西酞普蘭是抗抑郁藥市場(chǎng)明星藥,自2015年以來(lái)已連續(xù)八年蟬聯(lián)“銷(xiāo)冠”,在中國(guó)公立醫(yī)療機(jī)構(gòu)終端銷(xiāo)售額連續(xù)多年保持兩位數(shù)增長(zhǎng),銷(xiāo)售峰值為2019年的接近20億元。2019年4+7試點(diǎn)與擴(kuò)圍相繼執(zhí)行,艾司西酞普蘭當(dāng)年銷(xiāo)售額略微上升1.06%,2020年銷(xiāo)售額大幅下滑19.47%。

令人驚訝的是,艾司西酞普蘭很快便扭轉(zhuǎn)了不利局勢(shì),2021年、2022年銷(xiāo)售額均超過(guò)18億元,分別同比增長(zhǎng)14.46%、3.09%。作為中選企業(yè)之一,復(fù)星醫(yī)藥子公司湖南洞庭藥業(yè)的市場(chǎng)份額從2018年的1.85%上升至2022年的13.17%。

中國(guó)公立醫(yī)療機(jī)構(gòu)終端艾司西酞普蘭銷(xiāo)售情況(單位:萬(wàn)元)

來(lái)源:米內(nèi)網(wǎng)中國(guó)公立醫(yī)療機(jī)構(gòu)藥品終端競(jìng)爭(zhēng)格局

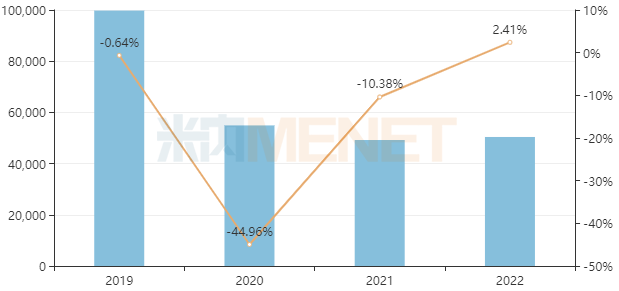

鹽酸帕羅西汀片是一種選擇性5-羥色胺再攝取抑制劑(SSRIs),2018年在中國(guó)公立醫(yī)療機(jī)構(gòu)終端銷(xiāo)售額首次突破10億元大關(guān),國(guó)內(nèi)市場(chǎng)僅5家企業(yè)上市在售。受集采降價(jià)影響,該品種2019-2021年銷(xiāo)售規(guī)模分別同比下滑0.64%、44.96%、10.38%,2022年雖然止跌回升,但銷(xiāo)售規(guī)模僅剩5億元。

中國(guó)公立醫(yī)療機(jī)構(gòu)終端鹽酸帕羅西汀片銷(xiāo)售情況(單位:萬(wàn)元)

來(lái)源:米內(nèi)網(wǎng)中國(guó)公立醫(yī)療機(jī)構(gòu)藥品終端競(jìng)爭(zhēng)格局

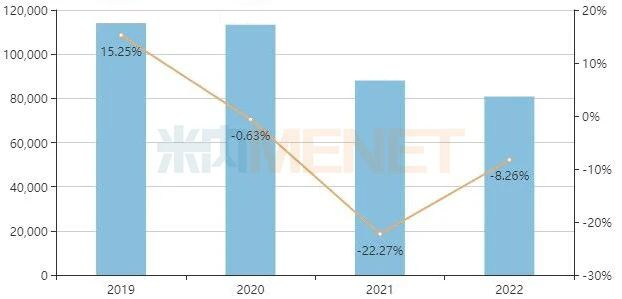

舍曲林、度洛西汀、文拉法辛等3款主流抗抑郁藥也已被納入集采,集采前均已成為10億級(jí)品種,集采后相繼進(jìn)入下滑通道,紛紛跌破10億元。其中,鹽酸舍曲林片是抗抑郁藥“五朵金花”之一,原研廠家輝瑞的鹽酸舍曲林片市場(chǎng)份額從2019年的73.25%下滑至2022年的52.41%,中標(biāo)企業(yè)華海藥業(yè)市場(chǎng)份額則由2019年的8.63%上升至2022年的28.61%。

中國(guó)公立醫(yī)療機(jī)構(gòu)終端鹽酸舍曲林片銷(xiāo)售情況(單位:萬(wàn)元)

來(lái)源:米內(nèi)網(wǎng)中國(guó)公立醫(yī)療機(jī)構(gòu)藥品終端競(jìng)爭(zhēng)格局

21個(gè)品種過(guò)評(píng),3大品種備戰(zhàn)第九批集采

截至目前,抗抑郁藥已有21個(gè)品種通過(guò)或視同通過(guò)一致性評(píng)價(jià)。其中,復(fù)星醫(yī)藥(含重慶藥友、洞庭藥業(yè))以5個(gè)過(guò)評(píng)品種領(lǐng)跑,華海藥業(yè)有4個(gè)品種過(guò)評(píng),科倫藥業(yè)、北京福元醫(yī)藥、康弘藥業(yè)、上藥中西等4家企業(yè)各有3個(gè)品種過(guò)評(píng)。

抗抑郁藥過(guò)評(píng)情況

5個(gè)品種過(guò)評(píng)企業(yè)達(dá)5家及以上,草酸艾司西酞普蘭片過(guò)評(píng)企業(yè)多達(dá)13家,鹽酸度洛西汀腸溶膠囊有11家企業(yè)過(guò)評(píng),氫溴酸伏硫西汀片有8家企業(yè)過(guò)評(píng),鹽酸文拉法辛緩釋膠囊、鹽酸帕羅西汀片分別6家、5家企業(yè)過(guò)評(píng)。其中,僅氫溴酸伏硫西汀片尚未被納入集采。

6個(gè)品種為獨(dú)家過(guò)評(píng),包括科倫藥業(yè)的氫溴酸西酞普蘭膠囊、復(fù)星醫(yī)藥的鹽酸阿米替林片、上藥中西的鹽酸度洛西汀腸溶片、麗珠集團(tuán)的馬來(lái)酸氟伏沙明片、國(guó)藥現(xiàn)代的鹽酸米那普侖片、豪森藥業(yè)的阿戈美拉汀片。

值得關(guān)注的是,3個(gè)品種已滿足5家及以上的競(jìng)爭(zhēng)條件,包括氫溴酸伏硫西汀片、鹽酸帕羅西汀腸溶緩釋片、鹽酸安非他酮緩釋片,后續(xù)有望被納入第九批集采。

氫溴酸伏硫西汀片原為第八批擬集采品種,后在正式目錄中被剔除。該產(chǎn)品原研藥于2017年獲批進(jìn)入中國(guó),目前尚未進(jìn)入國(guó)家醫(yī)保目錄。米內(nèi)網(wǎng)數(shù)據(jù)顯示,近年來(lái)伏硫西汀在中國(guó)公立醫(yī)療機(jī)構(gòu)終端市場(chǎng)持續(xù)擴(kuò)容,2021年銷(xiāo)售額突破1億元,同比增長(zhǎng)92.50%,2022年再創(chuàng)新高,同比增長(zhǎng)13.61%。

中國(guó)公立醫(yī)療機(jī)構(gòu)終端伏硫西汀銷(xiāo)售情況(單位:萬(wàn)元)

來(lái)源:米內(nèi)網(wǎng)中國(guó)公立醫(yī)療機(jī)構(gòu)藥品終端競(jìng)爭(zhēng)格局

目前,氫溴酸伏硫西汀片已有8家企業(yè)過(guò)評(píng),包括正大天晴、豪森藥業(yè)、石藥集團(tuán)、倍特藥業(yè)、揚(yáng)子江藥業(yè)等。此外,鹽酸帕羅西汀腸溶緩釋片、鹽酸安非他酮緩釋片均已有4家企業(yè)過(guò)評(píng),原研廠家均為葛蘭素史克。

數(shù)據(jù)來(lái)源:米內(nèi)網(wǎng)數(shù)據(jù)庫(kù)

注:米內(nèi)網(wǎng)《中國(guó)公立醫(yī)療機(jī)構(gòu)藥品終端競(jìng)爭(zhēng)格局》,統(tǒng)計(jì)范圍是:中國(guó)城市公立醫(yī)院、縣級(jí)公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院,不含民營(yíng)醫(yī)院、私人診所、村衛(wèi)生室;上述銷(xiāo)售額以產(chǎn)品在終端的平均零售價(jià)計(jì)算。